錬☆金太郎

錬☆金太郎このページでは、海外FXで出た利益の税金について、一般的な考え方をお伝えします。※2024年の情報です

錬☆金太郎の無料配布EAは、いずれも海外FXブローカーを使用しますので、利益に対する税金をどう考えればよいか不明な方も多いかと思います。

そこでこのページでは海外FXの税金について、現行の税法から一般的な考え方をお伝え致します。

知らなかったでは済まない事ですし、脱税はすぐ見つかるので絶対しない方が良いです。

ですので利益が出ている方はこのページを参考に、リスク対策として税金のことも頭の中に入れておいてください。

大変反響を呼んでいる税金に関わる動画

私は税理士ではないので、公表されている税法に基づいて、あくまで一般的な考え方をお伝えするだけです。なので大変申し訳ありませんが、個別の事情などの相談には乗れませんので、そこはご理解をお願い致します。税務に関するご相談は、専門家である税理士さんなどにしてくださいね。

海外FXの利益は総合課税!

まず「海外FXブローカーで出た利益に税金はかかるのか?」ですが、これはもちろんかかります!

ちゃんと確定申告をしないと脱税行為になりますからね、絶対に隠すのはやめてください。

ここで「FXだから投資扱いで分離課税になるのでは?」と思われた方もいるかもしれませんが、それは国内FXなど、国内の証券会社を使った投資の場合です。

海外FXの場合は総合課税が適応されます。

■総合課税(海外FX:年間の合計)

他の所得と合算した合計額に対して課税される制度

■分離課税(国内FX:利益が出るたび)

他の所得とは分離して個別の利益に対して課税される制度

なお、税務署は金融機関の履歴を追跡できるため、海外口座であっても隠し通せないんですね。

なので、正しく確定申告を行って脱税によるリスクを回避しましょう。

脱税が発覚した場合、未納税の支払いに加え、重加算税や法的措置がとられる可能性がありますので、本当にやめてくださいね。

海外FXで税金が課されるタイミングは?

海外FXでの税金は年間利益が確定した12月31日に課されます。

ここからは少し屁理屈ですが考え方として、利益が発生しても、その年に決済を行わなければ課税対象にはなりません。

保有しているポジションがある場合、決済を完了するまでは含み益として扱われ、実際の所得にはカウントされないんですね。

なので、12月31日時点で未決済の含み益は、その年の所得に含まれません。

たとえば、ドルを100円で購入し、105円に価値が上がった場合、決済を行うまでの5円の差額は含み益として扱われます。これが利益として確定するのは、実際にそのポジションを決済した時です。

とは言え、FX自動売買の場合はポジションの持ち越しはしない方が良いと思いますので、年内にしっかり手仕舞いをしたいですね!

海外FXで出た利益の税金計算方法:給与所得者

先ほど海外FXで出た利益は総合課税とお伝えしましたので、具体的にどの様にかかるのかを見ていきます。

まず、総合課税は他の所得と合算した合計額に対して課税される制度で、例えばサラリーマンの方なら、お給料に海外FXで出た利益も合算して所得とみなし、税計算をします。

年間の給料+海外FXの確定利益=合算年収

ただし、以下の場合は所得税については申告の必要はありません。

給与所得者の場合、年間利益合計が20万円以上出ていれば確定申告が必要

非給与所得者は、年間利益合計が48万円以上で確定申告が必要

その他の副業で出た利益や、投資繋がりだと仮想通貨取引で出た利益も総合課税の対象ですが、ややこしくなるのでこのページでは海外FXで出た利益のみで話を進めていきます。

錬☆金太郎のEAユーザー様は、ほとんど給与所得者(サラリーマンなど)なので、ここからは給与所得者の場合で話を進めていきます。

改めて、総合課税は、年間の合計所得に対してかかりますから、例えばサラリーマンの方は年間のお給料の合計と、海外FXで出た年間利益の合算で確定申告をします。

そして、合算所得に対して所得税と復興特別所得税と住民税がかかります。

所得によって払う税金は変わりますが、合計で15%~55%の税金となります。

所得税の計算

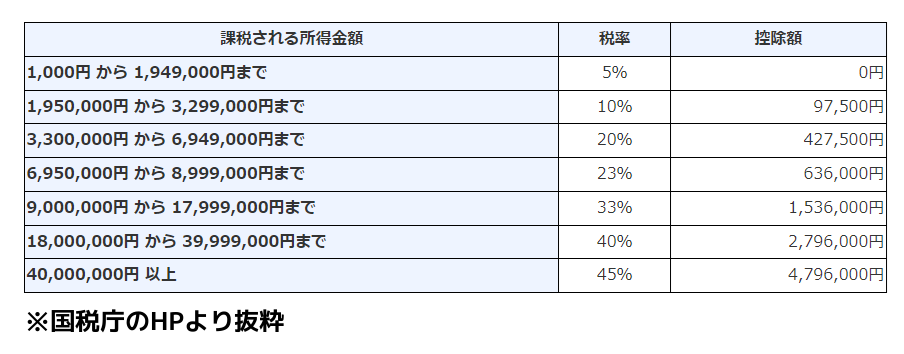

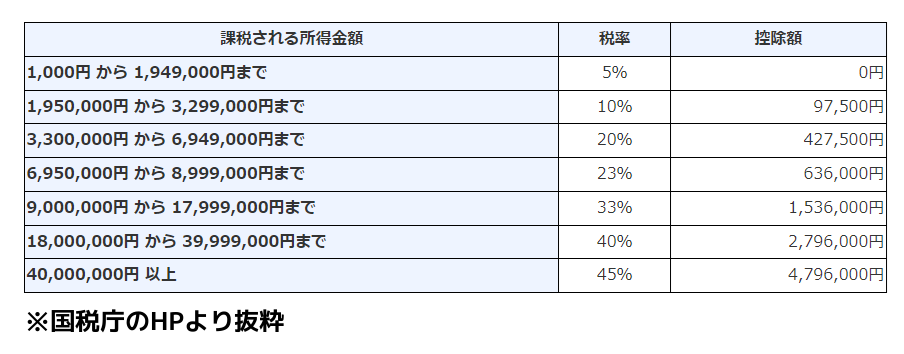

まず、ご自身の合算所得を出してから、下記の所得税の早見表をご覧ください。

所得税は合算所得に対して累進課税方式でかかります。

例えば合算年収300万円の場合は下記の計算式になります。

3,000.000円×課税率10%-所得控除 97,500円=所得税 202,500円

復興特別所得税

復興特別所得税とは、東日本大震災からの復興財源に充てるため、2013年1月1日~2037年12月31日まで通常の所得税に上乗せして徴収される特別税です。

具体的には、各年分の基準所得税額の2.1%を所得税と併せて申告・納付します。

例として、上記の合算年収300万円の場合は所得税202,500円に対して2,1%かかりますので、概算ですが下記になります。

合算年収300万円の所得税 202,500円×復興特別所得税率2.1%=4,252円

住民税

住民税は、市区町村などが行う行政サービスを維持するために使うことを目的に徴収する税金で、教育や福祉目的などで使われます。

住民税の額は前年の所得に応じて決定され、所得に応じて決まる「所得割」と一律に課される「均等割」があります。

また内訳は市町村税が6%、道府県民税が4%です。

地域によって異なりますが、一般的には住民税は10%程度かかると考えておけば問題ないかと思います。

確定申告に必要なもの

確定申告には原則以下の準備が必要です。

・確定申告書(税務署で入手可能)

・年間の収入を確認できるもの

・本人確認書類

・マイナンバー確認書類

・源泉徴収書

・印鑑

この他、提出が必要とされた書類などがあるばあいは準備してください。

青色申告は不動産所得や事業所得や山林所得がある人が利用するもので、より詳細な帳簿等が必要となりますが、控除額が高いので税制面で有利です。

一方、白色申告は、記載内容もシンプルですが、青色申告よりも控除の種類や金額が少なくなります。

まとめ:初めての方は税理士に確認を!

このページで書いてあることは、現行税法に基づいた一般的な事です。

ですから、申告の不備や受けられるはずの控除が抜けているなどの不安がある方は、正確を期す為にお近くの税理士にご相談頂くのが一番良いでしょう。

特に、初めてFX自動売買の利益を申告される方には超推奨です。

相談費用も、そこまで高くは無いと思いますし、余程の特殊事情がなければ1回の相談で大体把握できると思います。

知るは一時の恥、知らぬは一生の恥、どころか追徴課税ですから、嫌がらずにやっておくことをお勧め致します。

FX自動売買に関するご質問は錬☆金太郎までどうぞ!